現状2023年10月1日から始まる予定のインボイス制度ですが

インボイス番号(適格請求書発行事業者としての登録番号)の取得は

2023年3月31日までと決まっており、意外と期限が迫ってきています。

スモールビジネスオーナーの中には

実際に自分がいつどのように動けばいいか

まだわかっていない方が多くいると思いますので、

今回はインボイス制度に必要な対応をまとめたいと思います。

インボイス制度の対応が必要な方

ビジネスをされている方でインボイス制度の対応が必要な方は

このようになります。

※法人でも個人事業主でもどちらでも同じです。

| 消費税の課税事業者 (簡単に言うと2年前の売上or給与支払が1,000万円超、法人は資本金1,000万円以上。消費税を納めている方) | ほぼ対応必要 インボイス番号を取得しましょう |

| 消費税の免税事業者 (簡単に言うと2年前の売上or給与支払が1,000万円以下、法人は資本金1,000万円未満。消費税を納めていない方) | 事業内容(お客様がだれか?)による |

免税事業者は「事業内容(お客様がだれか?)による」とは?

免税事業者の方は事業内容(お客様がだれか?)によって

インボイス制度への対応が必要か否かが変わります。

| お客様がだれか? | 例えば(ざっくり) | 対応必要か |

|---|---|---|

| お客様が一般消費者のみ(BtoC) | 一般人向けの美容院やアパレル、個人向けの飲食店、商店街の小売店、住居用のみの不動産賃貸業 | 対応不要 インボイス番号を取得しなくていい |

| お客様が企業のみ(BtoB) | 卸売業、製造業、建設業 | 対応必要か要検討 |

| お客様が一般消費者(BtoC)&企業(BtoB)どちらもいる | 住居用と事業用両方扱う不動産賃貸業、タクシー会社、フリーランスのデザイナーやプログラマー、企業の接待での利用がある飲食店、芸能人の利用がある美容院やアパレル | 対応必要か要検討 |

お客様が一般消費者のみの場合、基本的にはインボイス制度の対応は不要です。

お客様に企業(法人や個人事業主)がいる場合、

インボイス制度の対応を検討しなくてはいけません。

その際に気をつけるのは、お客様が消費税の課税事業者

(2年前の売上が1,000万円超などが要件)か否かです。

課税事業者への売上は消費税がもらえなくなる可能性があるからです。

| お客様が消費税の課税事業者 | 消費税をもらえなくなる可能性があるので インボイス番号の取得を検討しましょう |

| お客様が消費税の免税事業者 | お客様と事前に話し合いを持ちましょう お客様の得意先が課税事業者の場合は消費税がもらえなくなる可能性もあるのでその場合はインボイス番号の取得を検討しましょう |

お客様に一般消費者と企業どちらもいる場合

売上の割合や金額等を踏まえて検討する必要があります。

- 消費税をもらえなくなる可能性のある売上(消費者課税事業者への売上)がいくらで

その消費税をもらえなくなった場合の資金繰りは問題ないか - 万が一その売上自体がなくなったときに事業にどれくらいの影響を与えるのか

※課税事業者の中には免税事業者とは取引しないと考える先もあると思うので

消費税をもらえなくなる可能性だけでなく売上自体がなくなる可能性があります

これらのことを考えて、その影響が大きいのであればインボイス番号の取得を検討しましょう。

免税事業者は消費税をもらえなくなると損をする?

実は免税事業者が課税事業者から消費税をもらえなくなると

「損」をするわけではありません。

免税事業者はこれまで本来納付するはずの消費税の納付を

免除されていたので消費税分得をしていました。

(これを「益税」と言います)

インボイス制度ではこの「益税」がなくなります。

つまり、免税事業者が消費税をもらえなくなることは

課税事業者との課税の公平性を保つことに繋がります。

ただし、今までもらっていた消費税をもらえなくなると

現実問題として免税事業者の資金繰りを圧迫するので批判が多くなっています。

インボイス番号を取得した後はどうなるの?

インボイス番号を取得した後は

- 消費税の課税事業者となります。

そのため消費税を納付する義務が発生します。

納付する消費税を計算し申告する必要があるので

不安がある方は税理士にご相談ください。 - 請求書を適格請求書にする必要があります。

※不特定多数の方に対して販売する小売業、飲食業、タクシー業等は適格簡易請求書でいい

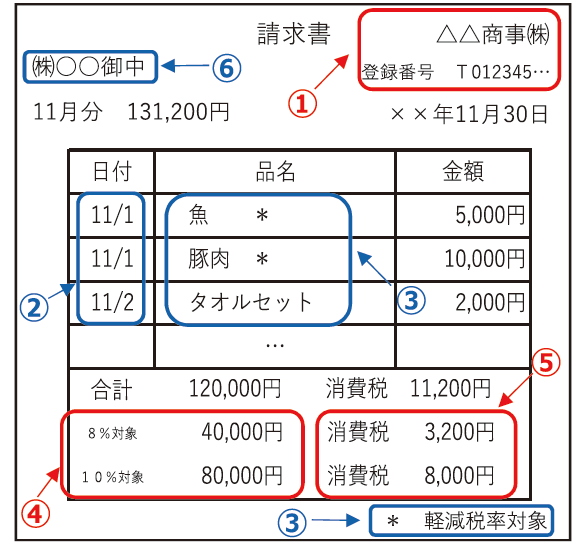

適格請求書には以下の記載が必要です。

①適格請求書発行事業者の氏名又は名称および登録番号

②取引年月日

③取引内容(軽減税率対象品目の場合はその旨)

④税率ごとに合計した対価の額(税抜きまたは税込み)および適用税率

⑤消費税額(端数処理は一請求書あたり税率ごとに1回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

freeeやマネーフォワードの請求書を利用していれば、

適格請求書の発行に対応予定なのでシステム改修の必要はありません。

請求書発行に他のシステムを利用されている場合、

適格請求書を発行するためにレジシステムなどの改修が必要となる場合があります。

その場合は持続化給付金やIT導入補助金の利用を検討してみてもよいかもしれません。

適格請求書の発行はお客様から求められたときだけでよいので

接待利用と一般消費者のお客様がいるような飲食店の場合などは

大がかりなシステム改修をせず、

接待利用の場合のみ登録番号のゴム印で対応することもできます。

インボイス番号はいつ、どのように取得するの?

2023年10月1日から始まるインボイス制度に対応するためには

2023年3月31日までに登録申請書を提出する必要があります。

国内事業者用の登録申請書の様式はこちらです。

登録申請書の提出方法は2つあります。

- e-Tax(e-Taxソフト、e-Taxソフト(WEB版)、e-Taxソフト(SP版))による提出

電子証明書等(マイナンバーカード等)と利用者識別番号等が必要になります - 郵送による提出(各地域の国税局インボイス登録センターへ)

顧問税理士がいる場合は顧問税理士が代理申請することが可能です。

いつから課税事業者になるの?

2023年10月1日から始まるインボイス制度に対応するために

2023年3月31日までに登録申請書を提出した場合

消費税の課税事業者になるのは2023年10月1日からです。

そのため、個人事業主の場合は

2023年1月1日~2023年12月31日までの期間の途中

(2023年10月1日)から消費税の課税事業者となります。

法人の場合は、例えば3月決算の場合は

2023年4月1日~2024年3月31日の会計期間の途中

(2023年10月1日)から消費税の課税事業者となります。

なお、2023年10月1日以降インボイス番号を登録した場合は

登録日から消費税の課税事業者となります。

※登録日は登録申請書を提出してから税務署にて審査を行った後

実際に適格請求書発行事業者として登録された日をいいます

インボイス制度に抜け道はあるの?

残念ながらインボイス制度に抜け道はありません。

しかしインボイス制度の対策として

消費税の「簡易課税制度」で節税できるケースがあるので

それについては理解しておいてもいいかもしれません。

消費税の申告については「原則課税」と「簡易課税」があります。

実際にどちらの方法を利用した方が有利なのかは

会社の事業の内容やそのときの状況

(多額の設備投資を予定しているか?会社の利益率はどうか?など)

によって変わりますので判断に迷われる場合は

一度税理士に相談することをお勧めします。

まとめ

今回はインボイス制度について

具体的にいつまでになにをすればいいのか簡単にまとめてみました。

実際に検討してみてわからないことがあれば

国税庁のHPにインボイス制度に関する特集サイトがありますので

そちらを参考にしてみるのもいいと思います。

編集後記

プライベートではSNSに疎いですが

仕事用のTwitterを始めてみようと思い最近

同業者やインフルエンサーの方のTwitterを覗いています。

ひとりごと

次男の体調不良で今日はお休みです。

ヘルパンギーナと診断されました。夏風邪ですね。

しばらく看病が続きそうです。